129億銀彈上膛 世芯現增發GDR 每股3,500元

世芯-KY現金增資發行普通股參與海外存託憑證17日完成訂價,發行價摺合新臺幣約每股3,500元。圖/世芯提供

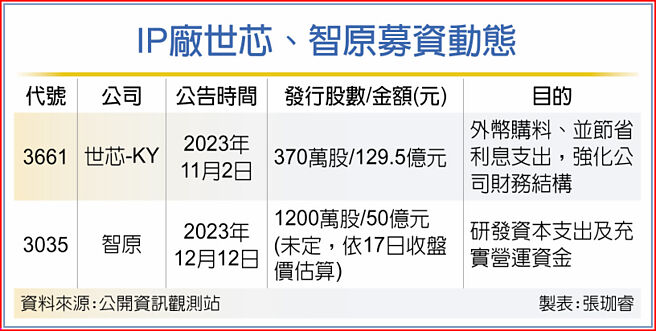

IP廠世芯、智原募資動態

股王世芯-KY現金增資發行普通股參與海外存託憑證17日完成訂價,本次募集發行價摺合新臺幣約每股3,500元,發行價創臺股史上新猷,募資總額達4.12億美元(約新臺幣129億元)。公司表示,籌資將用於外幣購料,並強化公司財務結構,以提升公司未來營運的競爭力。

世芯-KY現金增資進度快速,甫於去年11月2日公告辦理募資,緊鑼密鼓召開董事會及股東會臨時會先後決議過關,17日拍板發行普通股參與發行海外存託憑證並完成訂價,預定19日發行。

世芯指出,現增預計發行總金額爲4.12億美元,約合新臺幣129億美元(以1美金兌31.382新臺幣換算),發行總股數370萬股,對原股東股權稀釋比率約爲4.74%,換算每單位發行價格111.53美元,每股約新臺幣3,500元,以17日收盤價3,565元計算,折價1.85%。

世芯強調,現有北美客戶需求激增,消耗大量的營運資金;此外,大部分生產皆採用CoWoS先進封裝,需要比普通項目更長的週轉時間,因此尋求大量現金進入生產階段。在CSP業者多想自行掌握晶片及系統技術,世芯對ASIC產業深具信心。

來自北美、中國大陸HPC設計及量產需求強勁,法人認爲,尤其北美AI相關之設計需求非常強勁,世芯主要客戶之量產訂單能見度已達2025年;法人估計,世芯-KY在北美大客戶量產貢獻下,今年合併營收將再締新猷,每個月營收都將呈現年增。

法人也指出,未來北美兩大客戶佔公司營收比重將超過5成,恐有集中度過高疑慮,且若客戶需求再大幅成長,不排除將會成爲晶圓代工廠的直接客戶。對此,相關業者表示,APR(Automatic Placement & Routing)後段流程確實可與代工廠直接接洽,不過這取決於量產規模,現階段仍以設計服務公司爲最有效率之方案,尤其在進入3/5奈米制程,研發量能稀缺,世芯擁有近450位資深工程師,相關經驗豐富,快速節省客戶研發時程。

世芯強調,先進的封裝產能配置將是營收成長的關鍵決定因素,隨着代工廠CoWoS-R產能穩健開出,自研晶片進度迴歸正軌,多個量產計劃會在今年開始執行;世芯透露,代工廠給予公司相較以往非常有力的支持,今年將不會有大問題。