美公債殖利率降太快 銀行措手不及

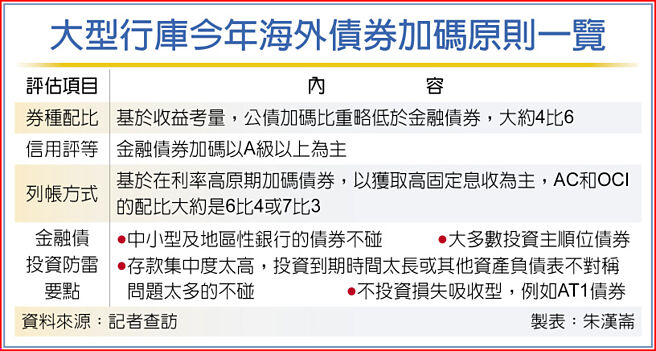

大型行庫今年海外債券加碼原則一覽

目前美國2年期公債殖利率降到4%以下,造成多家大型行庫在債券投資上碰到二個困境,一是措手不及、來不及買,二是難以避險,必須在雷聲不斷之下,仍得配置一定部位的金融債券,並且採取只投資「主順位債券」的方式來避雷。

盤點各大行庫今年海外債券投資計劃的執行,以一銀佈局動作最快,第一季已加碼全年預定目標的8成之多,尤其趕在美國政府公債殖利率大跌前已加碼完畢,可說發揮最大的鎖利效果。一銀內部統計,除已超前進度在第一季完成加碼,其中美國政府公債買進大約佔4成左右,且大部分都放在AC,尤其現在美國政府公債的殖利率近二週來重挫百餘個基本點之際,提前加碼到位的「鎖利」效果更顯著。

行庫海外債券部位,今年仍將以金融債券加碼量甚於公債。大型行庫主管分析,觀察一年期以下的短期借款以及拆款利率都在4%以上,但高於一年期以上的債券,如現在2年期以上的公債殖利率都低於4%,買太多的公債根本就「入不敷出」,仍必須配置比起公債加碼幅度超過60個基本點至120個基本點的金融債券,才能得到一定的報酬率。

依最新的美國政府公債報價,3月24日的3個月期公債殖利率爲4.74%,2年期、5年期、10年期的公債殖利率分別爲3.76%、3.41%、3.38%,雖然利率倒掛現象持續,但避險資金涌入,已使公債殖利率短短二週內就大降百餘個基本點。