扣抵境外納稅額 三點留意

報稅示意圖。(本報資料照片)

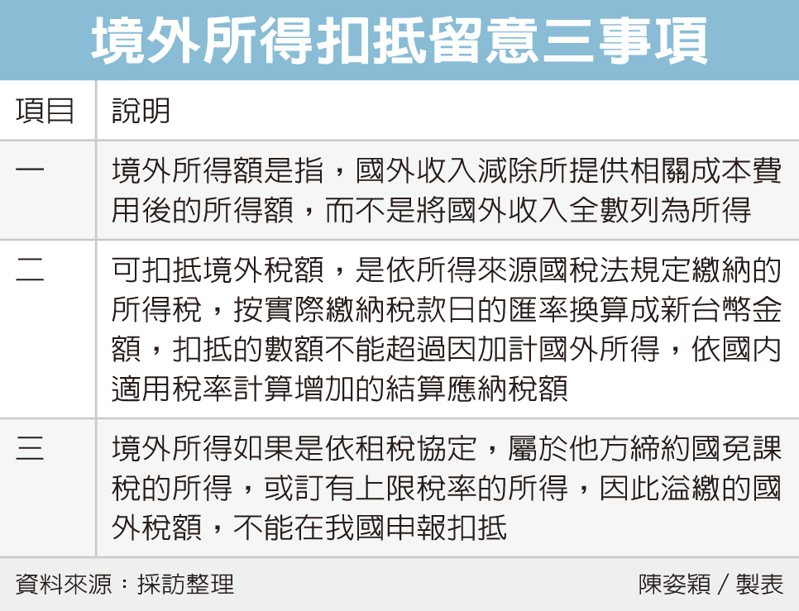

南區國稅局表示,營利事業總機構在我國境內,應就境內、境外全部營利事業所得,合併課徵營所稅;但爲避免發生重複課稅,境外所得已依所得來源國稅法規定繳納的所得稅,可扣抵營所稅應納稅額,但要留意三事項。

官員表示,營利事業申報境外所得額在計算可扣抵稅額時,要注意一、境外所得額是指,國外收入減除所提供相關成本費用後的所得額,而不是將國外收入全數列爲所得。

其次,可扣抵境外稅額,是依所得來源國稅法規定繳納的所得稅,按實際繳納稅款日的匯率換算成新臺幣金額,營利事業應提出在該國稅務機關同一年度納稅憑證,扣抵的數額不能超過因加計國外所得,依國內適用稅率計算增加的結算應納稅額。

第三,境外所得如果是依租稅協定,屬於他方締約國免課稅的所得,或訂有上限稅率的所得,因此溢繳的國外稅額,不能在我國申報扣抵。但可以和締約國申請退稅。

國稅局舉例,甲公司2022年度取得泰國公司給付的權利金收入1,000萬元,境外扣繳稅額150萬元,而這筆收入的相關成本費用是200萬元,甲公司列報2022年度營利事業所得稅時,因加計國外所得而增加的結算應納稅額爲160萬元[(1,000萬元-200萬元)×20%];雖然甲公司在泰國實際繳納的所得稅爲150萬元,未超過可扣抵稅額上限160萬元。

不過依我國與泰國簽署的租稅協定規定,權利金的上限稅率爲10%,因此,甲公司境外所得可扣抵稅額僅能列報100萬元(1,000萬元×10%),溢繳的境外稅額50萬元(150萬元-100萬元)不能在臺申報扣抵。

但因爲我國和泰國簽有租稅協定,因此營利事業可向所轄國稅局申請居住者證明,並檢具泰國稅務機關規定的申請文件,依租稅協定向泰國稅務機關申請退還稅額。

南區國稅局提醒,營利事業申報境外所得可扣抵稅額時,應將取得的收入減除相關成本及費用計算出境外所得,再依國內適用的稅率計算可扣抵稅額的限額,並要注意是否有租稅協定的適用。

延伸閱讀